《小明财商》第128期

在投资组合管理(Portfolio Management)中,首先要问的问题是基金组合(投资组合)的风险/回报到底取决于哪些因素?换句话说,回报高的基金和回报低的基金最主要的区别是什么?根据数据研究,重要程度依次为资产布局(Asset Allocation),择时(Timing)以及选股(Security Selection)。

而且其中最重要的因素,资产布局(Asset Allocation)的作用解释了超过90%的回报变化。在传统的金融投资工具中,主要的投资类别为股票类和债券类,换句话说,股票和债券的比例就决定了基金长期的回报变化。有些研究表明,基金投资的回报还受到风格(Growth vs. Value)和投资管理费用的影响,但最重要的还是资产配置方式。

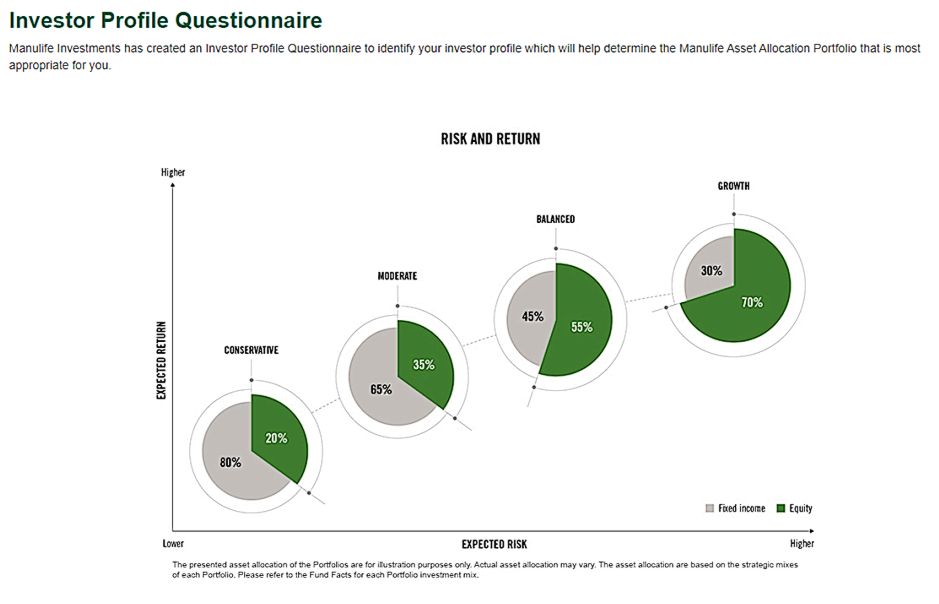

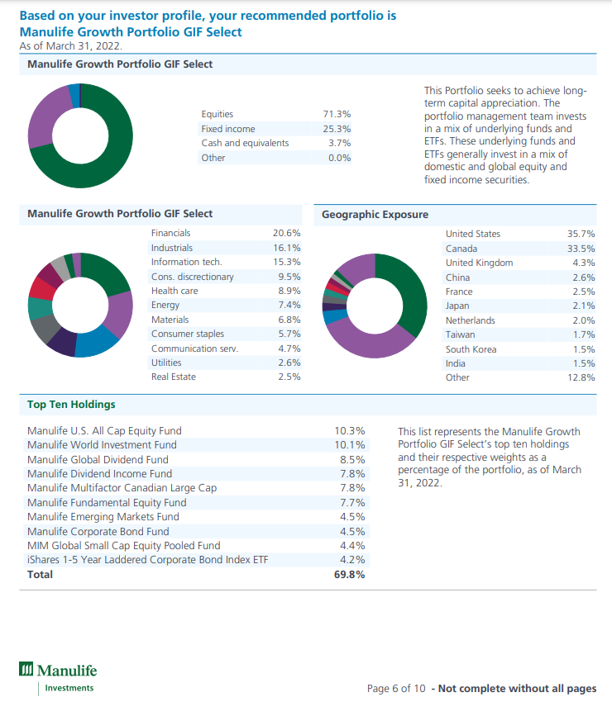

这就是为什么在买进基金的时候,顾问一般会有几类选择,比如成长型基金(Growth Funds),股票的占比通常在75%或以上,混合型基金(Balanced Funds),股票的占比通常在(50%-70%)之间,以及风险水平低的基金(Moderate Funds),股票占比通常低于50%,这也是传统的金融资产布局。

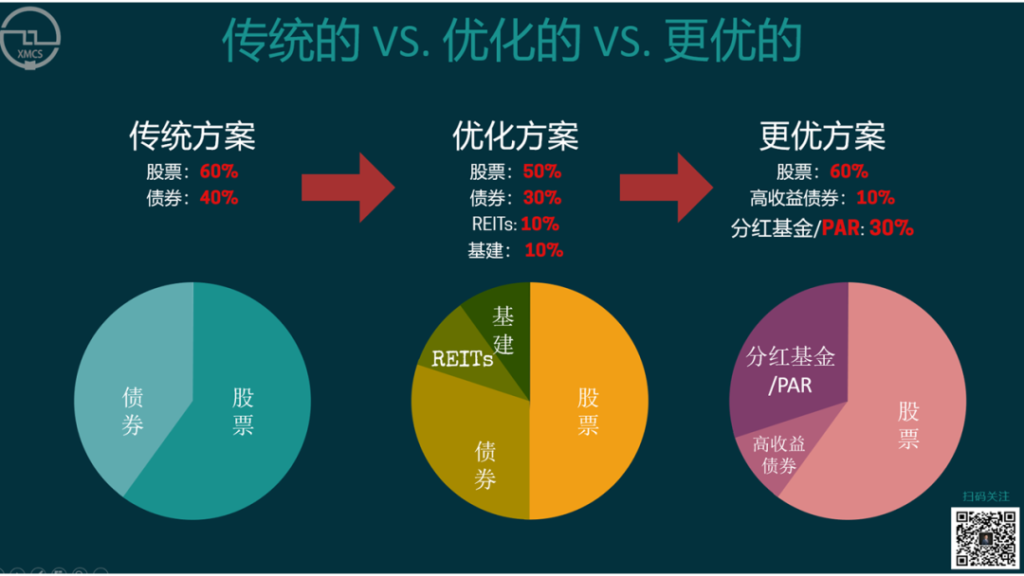

参考下面的这张图:

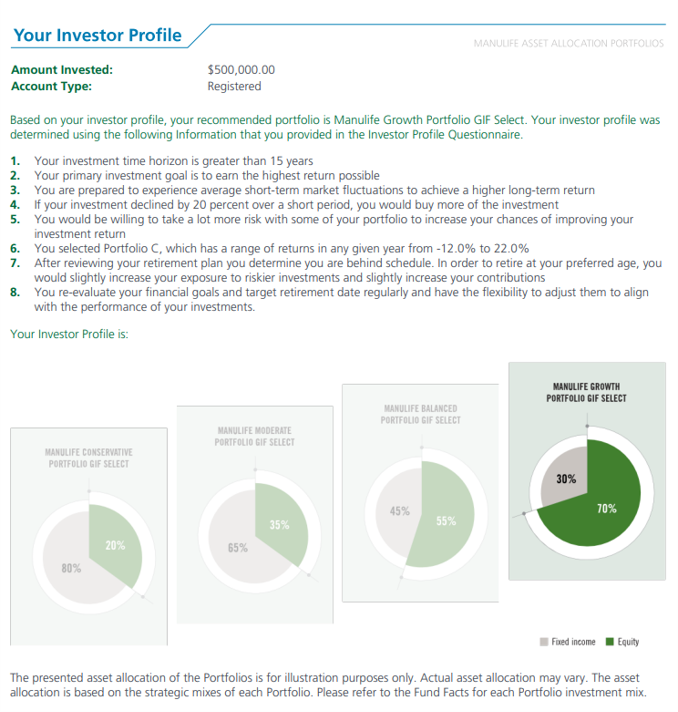

如果你使劲回忆,在做基金购买风险评估的时候,多多少少会在结论的区域出现一些如下的大饼,告诉你和顾问该买哪种基金。

问题问到这里,在银行里买理财产品的客人就直接开账户了,但是在我们理财过程中,问题才刚刚问到了1/6,还有5/6的问题需要接着往下问。

第一个问题,只把投资资产类型限制在股票和债券的搭配,是不是有些过于局限,比如地产类REITs,自住/投资房,保险,年金这些该不该也算作是资产类型呢?银行肯定不会这样问,因为这些资产它们一般不代理,也没有必要提建议。

第二个问题,资产布局一旦确认后,多长时间应该做一次调整呢?难道一辈子选择一种搭配就OK了?当然不是,资产管理中一般有分策略性资产配置(Strategic Asset Allocation)和战术性(Tactic Asset Allocation);基本可以理解为长期的战略性配置一般不变,但是短期的战术性资产配置可以随着对市场的预期发生相应的变化。

比如,如果我们处于加息的环境中股票和债券一般都会跌,而股票中的科技类股票相比通讯类股票,跌的跟凶残,我们可以少搭配一些,而债券中的固定收益债券相对于浮动收益债券,下滑得更加厉害。如此,在追求长期投资,成长为主的战略不变的情况下,我们可以选择受市场冲击更小的投资种类。

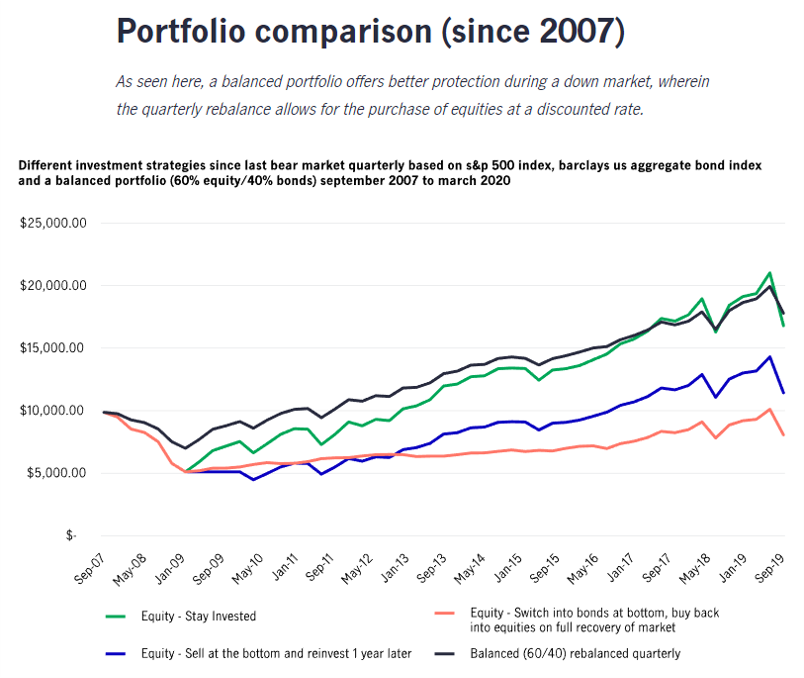

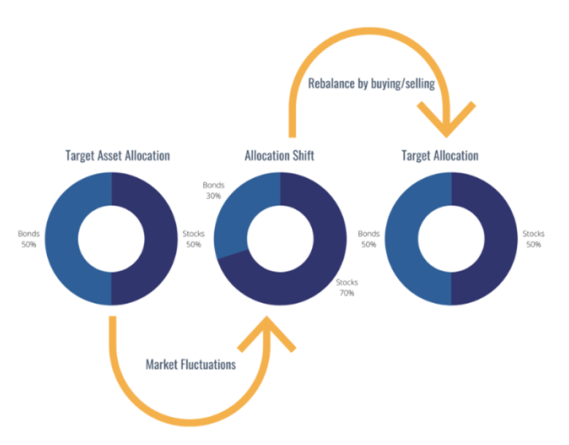

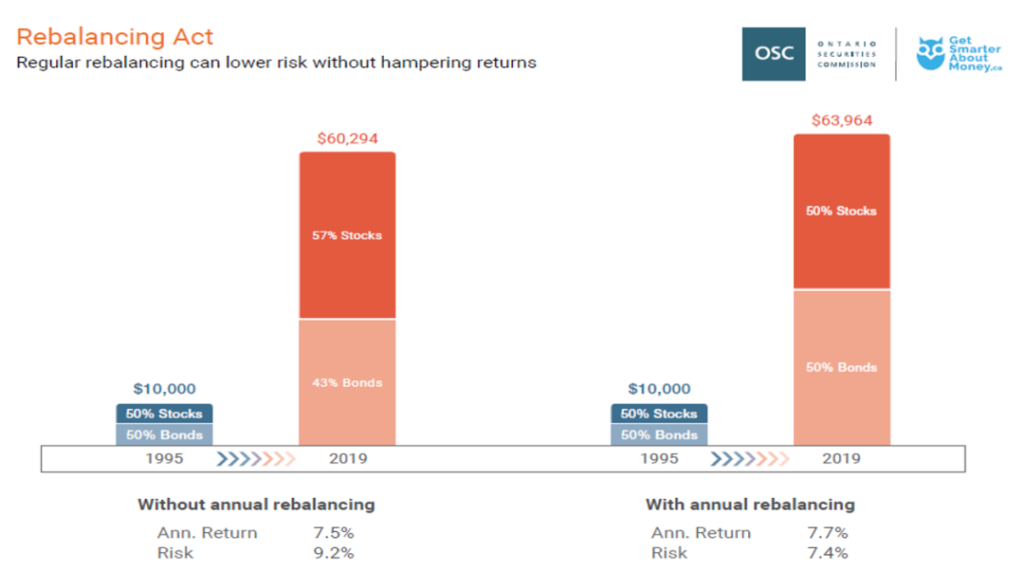

由于市场的变化对不同的资产类型冲击程度不同,因此经常需要资产重置(Rebalancing),资产重置的目的就在于买低卖高。在市场回调时,股票的跌幅通常会大于债券的跌幅,所以我们会卖出一部分债券,同时以较低的价格买入一部分股票,将股票和债券的比列调回到原来设置的标准。

当市场回暖时,股票的涨幅会快于债券的账户,这样我们又需要卖出一部分高价的股票,买入一些债券再次回到原来预设的资产配置比例。最后的结果是同样的市场情况下,持续重置的投资组合回报更高风险更小。

第三个问题,张三跟王二麻子,虽然投资时间段相同,也都有高风险承受能力,那他们选择的基金组合就应该一样吗?不是的。

在基金的购买上,我们往往还会考虑杠杆,比如这笔钱是自己的还是借来的,如果是借来的,那借来的钱风险承受能力就小很多。因为如果投资亏了,借的钱还要支付利息,有时还要偿还本金,当财务状况发生变化时,借款人是很难支撑到长期的。房产类的投资就是主要靠银行贷款撑起的,一旦贷款收紧就会出现问题。总之,借款投资就是风险投资。

那在制定投资方案时要不要考虑这个因素呢?再比如张三的老婆,兼职工作,年薪有$30,000;而王二麻子单身没有成家,那这种情况下,张三可能就多出了几种可以用来省税的投资账户,比如Spousal RRSP,老婆的个人RRSP,老婆个人的TFSA,以及孩子的教育基金RESP账户。

这样一来,同样的一笔钱,在这些账户之间该如何分配?张三应该优先为老婆孩子存钱,还是为自己呢?

第四个问题,家庭风险的考量,还是这两个家庭,张三和王二麻子,除了投资的风险以外,张三有老婆还有孩子,一家三口,如果张三发生了意外或者得癌症,老婆一人带着小孩基本无法在财务上自给自足,那需不需要在购买基金的同时将一部分钱投入到风险转移的产品中呢?显然是需要的。

同样的,投资的目标也有轻重缓急之分,5年后买豪车的钱,相比5年后孩子上学的钱来说,一般能承受更大的投资风险。毕竟保时捷变成了途观也是能载人的,而上名牌大学变成了辍学在家,对于孩子的前途影响是无法挽回的。这两个目标的优先级不同,抗风险能力也不同。

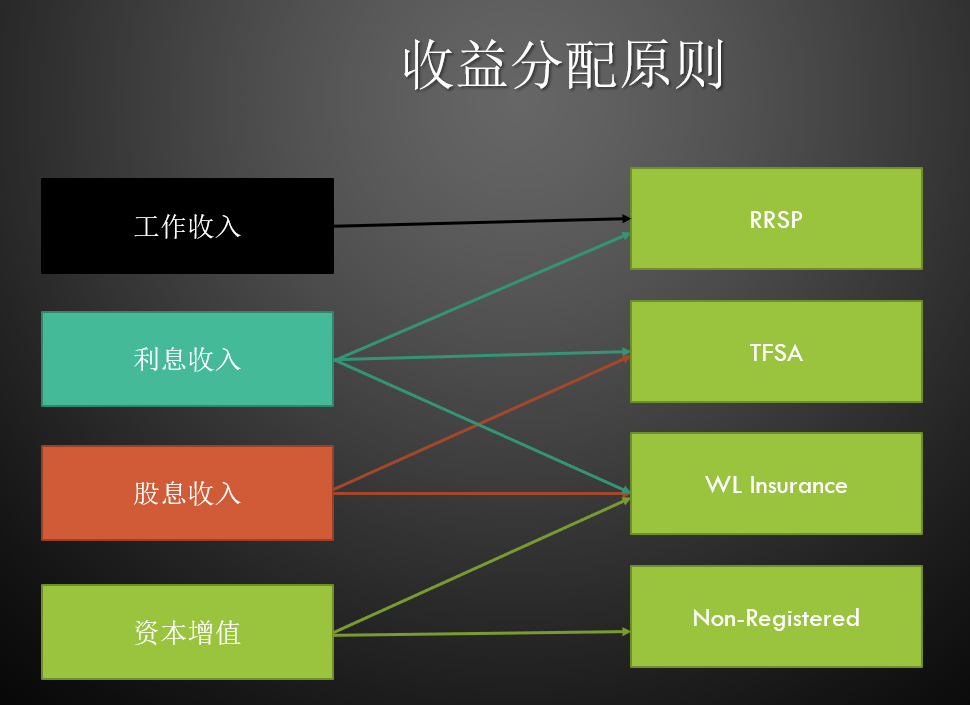

第五个问题,张三的$100,000年薪,已经将自己的边际税率推到了43%(在安省),那么家庭的省税方案,是不是也应该纳入到理财方案中呢?延税,分税,税务抵扣,税务庇护所,税务信用等等这些省税途径应该怎样融入到理财方案中呢?奇怪的是,每年报税时,会计师并没有讲这些给你听,对吧?

好了,先说这些,总结起来就是这3点,

- 资产配置决定长期投资回报,择时相对不重要,而资产配置中应该考虑到更广泛的配置方案,至少包括股票、债券、基金、房产以及保险这些。

- 配置方案建立之后,还要持续的维护和重置,一年一次为佳。(你需要和顾问保持良好沟通,你们不是买卖关系,而是合作关系。)

- 投资组合不应在真空环境中做出的,还需要考虑到投资目标,家庭成员职业,收入水平,合理避税以及风险管理等等这些因素。

如果只用一句话概括,银行理财如隔靴搔痒,痒不止,而心不静,你的钱,值得更优质的理财建议,这样才能心安。