据说几百万年前的古猿分裂成了两支,一支害怕改变,留在树上;一支敢于冒险,从树上爬下来。

讽刺的是,留在树上的却最终因环境变化灭绝了,而走出来的,经历了险阻,逐步演化,成为了万物霸主,在地球的每个角落生生不息。

也许,通过冒险来换取回报就这样镌刻在人类的基因里。

在我的理财咨询经历中,也有很多客人因为小心翼翼而承担各种损失。

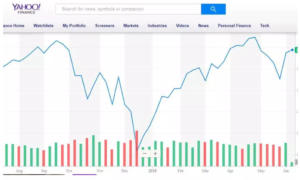

最近的一年半,美国标普500指数经历了一段高波动,却没有增长的时期。

相信这种状态还会因为中美贸易博弈持续一段时间。这种高波动低增长就是对投资者心态的终极考验。

我的客人中有一个Y先生,去年7月选择投资基金分别放在免税储蓄账户TFSA和养老储蓄账户RRSP。

在之后的几个月中,标普500指数从最高点下滑接近20%,这也导致了平衡型基金12%的下跌,因为一般的平衡型基金会有50-60%的资金投放在股市里。

从投资心理学的角度,大部分的投资者都会产生损失厌恶 (Loss Aversion),换句话说,损失$2,000的肉痛感会远远高于获利$2,000的满足感,即便这些只是纸面上的赔和赚。

这种市场阶段性的回调也让Y先生相当紧张,短短几天的时间我们通了好几次电话。

Y先生认为,如果这种下跌持续,他的投资就会变得分文不值。而我只是回顾了投资者概述(Investor Profile)中的几个问题:

- 您的10年以上长线投资目标有没有发生变化?

- 您是否需要在未来一两年内用这笔钱?

- 您是否意识到获得更高的回报往往需要以承受更大的价格波动为代价?

几个月下来,虽然这些问题的答案都保持不变,但Y先生还是决定在市场几乎触底的2018年12月份,将投资转走,使得纸面上的亏损变成真正的金钱损失。

如此,Y先生也就错过了2019年头,股市在四个半月中的强力反弹。这一波,标普500指数涨幅超过20%。

Y先生也许还会在心里琢磨,谨慎如我,为什么还是亏了钱?

把钱交给小明打理,他怎么不帮我操作一番,低买高卖,然后抄底吸入呢?

这种害怕亏损持续,逃离市场,等到市场逐步恢复再入市的心态难道有问题吗?

这里引用一组数据:在1996年至2015年的20年间,标普500的平均年回报如下:

- 如果只是买后持有(buy and hold), 每年的指数回报为4.8%

- 如果错过了这20年里,单日上浮最大的5天,你的年回报将降为2.7%

- 如果错过涨幅最大的10天,你的投资回报还不如长期定期存款,只有每年1.3%

- 如果错过了涨幅最大的40天,你的平均年回报就只有-4%

要知道,每年平均200个交易日,20年间,4000天。你只是错过其中最好的1%,而这1%就彻底把你打败了。

所以,打败你的投资的,往往是你的小心翼翼。几把神操作其实敌不过长期的、纪律性的资本积累。

如果你真的谨小慎微,总是被市场的回调而吓得强制退出,但等市场恢复,又无法适时进入,你该怎么办?

几点建议供你参考:

- 明确投资目标,把资金分为若干部分,比如养老的钱,买房的钱,孩子上大学的钱,生病时救命的钱,紧急备用的钱等等

- 如果自己的情绪容易受到市场波动的干扰,就把投资交给专业的顾问打理。有如古人易子而教,尽量减少情绪起伏对投资决策的影响。

- 多种方式管理投资风险,如分散投资种类,定期投入,同时购买充足的保险。

- 不要每天盯着自己的投资看。请相信,你看到的新闻,或好或坏,其实早已反应在股票的定价中了,而你接下来的决定,犯错的概率很高。

对于普通投资者,Time In the Market 远远优于 Timing the Market。