《小明财商》第107期

在错误的道路上越走越远,还不如原地踏步,方向很重要,方法更重要。

刚过去的3月1日,是2020年RRSP的购买截止日,相信很多投资者已经购买,可问题是你的RRSP买对了吗?

经验告诉我,大多数人并不会正确的选择RRSP的投资工具。

三个常犯的错误:

- 不会亏钱的投资就是最好的投资

- 过去什么投资回报高就投什么

- 买RRSP就是为了降个税阶

的确,买RRSP还有很多学问,容我逐一解答。

不会亏钱的投资就是最好的投资

RRSP账户的投资范围比较广,从无风险的储蓄账户,定期存款,到国债,再到低风险的企业债券,中低风险的混合型基金,中等风险的私人贷款MIC基金,高风险的ETF类基金,以及股票等都可以投资。

当然,由于选择的范围十分广,这会给一般投资者带来困扰。你想啊,当一个多选题只有两个答案时,瞎蒙能答对的概率是50%,而当选项变为200个时,一般人连把所有选项看一遍的机会都没有。

我相信,这就是大多数RRSP购买者可能面对的情况,银行或投资公司中适用于RRSP的互惠基金,通常就会有200多支,再加上其他类型的载体,一定会让人目眩。

所以,很多经历过市场周期的投资者,选择投资产品的第一要求就是不会亏钱,因为对于他们来说,保本比赚钱更重要。最近半个多月的市场调整似乎也验证了这个道理。

由于RRSP的投资时限往往会有上十年或者几十年,短期的波动或者账面上的浮亏不是最大的威胁,因为能跌的投资,往往就能在市场预期变化的时候再涨回来。

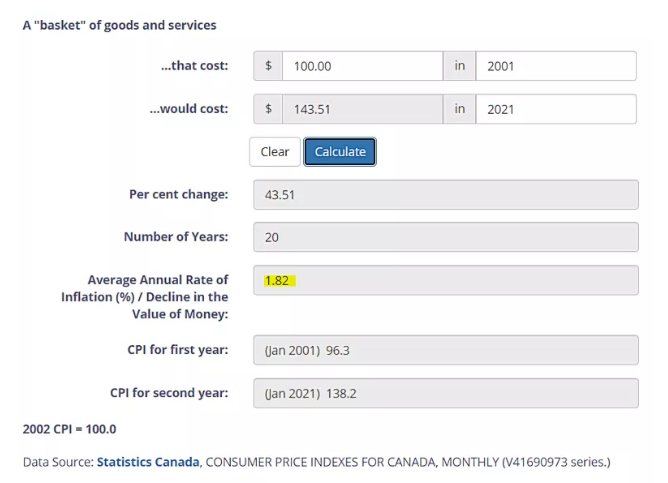

相反的,长期的通货膨胀,才是一个无声的杀手,与你的投资永远相伴。还有一点比较有意思,加拿大官网上能查到的长期通货膨胀率可能并不具有太大的参考价值。

原因是,这些统计的数据往往是一个国家的物价增长的平均水平,加拿大这么大,每个城市和地区的发展水平很不均衡,比如过去10年,多伦多的房价翻了一番还多,而卡尔加里的房价基本维持10年前的水平。如果把这两个地区的房价一平均,最后得出一个3-4%的平均增长率,这样的数据是没有实际用途的。

另外,计算通货膨胀时强调的是一篮子商品,而由于每个家庭的消费习惯会有很大差异,你家的篮子和我家的篮子里可能没有一件商品是相同的,所以,在理财中通货膨胀这个概念也需要根据每个家庭的具体生活场景和消费习惯做个性化调整。

一个很现实的问题,越是在大城市生活的家庭,比如多伦多和温哥华,长期投资面对的通货膨胀会比国家平均水平高。经年累月,损失的购买力如下:

一年4%的回报和一年20%的回报相差多少?5倍对吧?对,但更可怕的是相差5年时间,那你到退休那天还有几个5年呢?

过去什么投资回报高就买什么

投资管理中一个最大的常量就是变化。而且不同的投资选项,在同样的投资环境内变化的浮动是不相同的。

在投资理论的教科书上,往往会用Beta来表述一种投资品相对于市场平均水平的波动浮度,假如一只股票的Beta等于2,也就意味着当股指波动1%时,这只股票的波动基本在2%。

当然,灵敏度更高的股票在高流动性,低利息的市场中会有很迅速的增长,但缺点是给药不能断,刺激不能停,否则跌幅也是相当可观的。我观察到的高Beta股票主要在新能源,新概念,高科技,大麻这些行业里。

举个例子,近一年号称女版巴菲特的Cathie Wood管理的ARK ETF 基金采用的就是相当激进的投资方式,在近期的市场回调中跌幅也是相当大的。

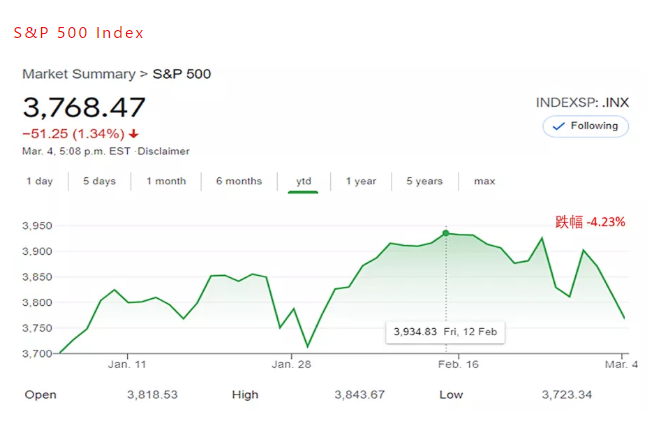

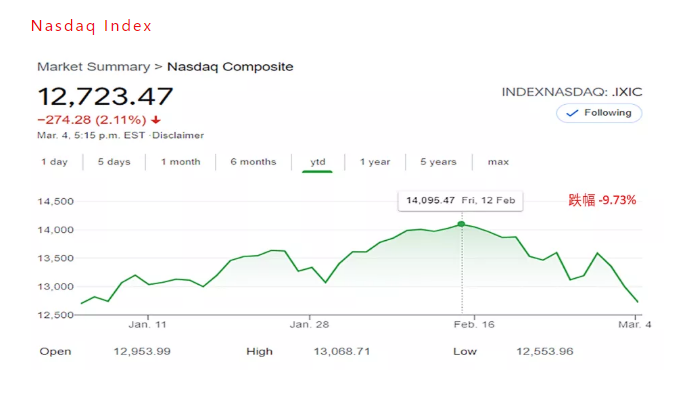

比较以下三种选择的波动情况:

S&P 500 Index

Nasdaq Index

Ark ETF

如此,对于大多数投资者,高波动的投资最大的缺点就是需要不断地判断市场的高低点,选择站边,即便是专业的基金经理,长时间的成功概况也是低于50%的。

像这样的高波动投资,同时搭配高杠杆策略,那对投资者来说通常是死亡之吻,Kiss of Death.

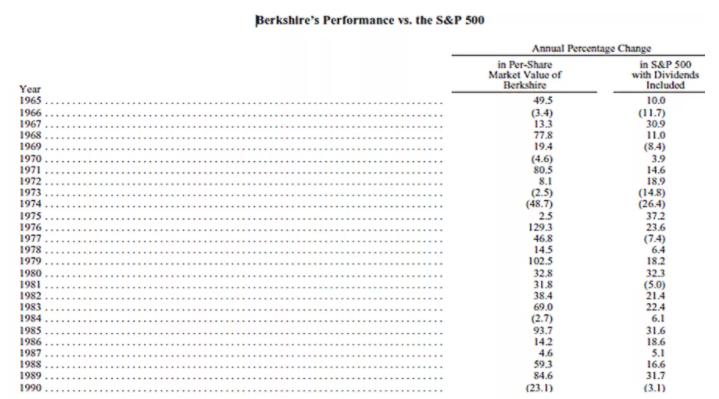

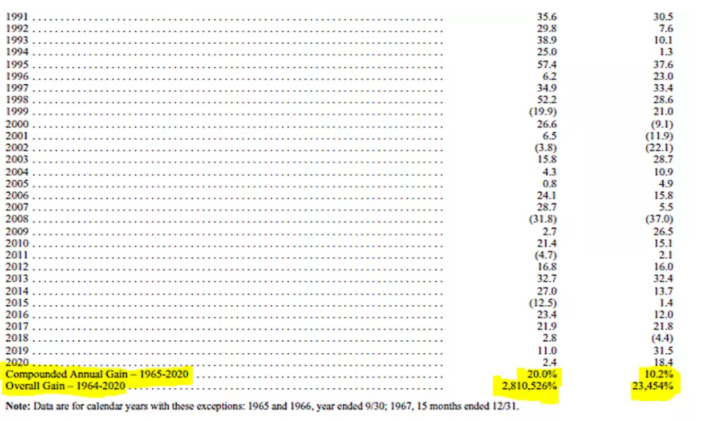

因为当你的账户归零时,即便市场反转,你再获利的机会也是零。所以,每当一些网友觉得巴菲特的投资方式已经过时了,要记住从1965年到2020年,这55年里,伯克希尔公司的股票市值年化增长是20.0%,当年$100的投入,到现在是$2,810,526。同一时期,标普500包括分红的后的投资回报是年化10.2%

可见保持敬畏之心的重要性,我相信,绝大多数指望靠RRSP来养老的投资人,是没有足够的时间和专业度来反复调整自己的投资组合,并长期贴近平均市场回报的,更不用说超过了。

更多的投资者,在购买RRSP时会将注意力集中在投资载体的过往回报,容易忘掉投资品的短期回报是最难控制的,而长期回报是由资产的分布决定的。

另外,家庭的投资更贴近于无限游戏,游戏的目和做生意一样,要不断的壮大,把游戏玩下去,不建议用捞一票就走的行为模式。

买RRSP是为了降一个税阶

希望通过买RRSP将自己的税阶下降一档的做法比较常见,尤其是对于有一些税务知识的投资者。

RRSP退税延税的功能的确很关键,可惜大家通常会忽略,本金在一个完全免税环境中复利增长的积累效果。

举个例子,如果你RRSP最大供款额为$30,000, 而降到下一个税阶只需要买入$20,000,在一个7%的复利增长环境中,30年后的总金额:前者是$228,367.65,后者是$152,245.10,两者相差$76,122.55;

如果每年定时购买RRSP,年复一年,每年10,000的差距,持续30年,在退休开始阶段,RRSP账户的财富差距将是$944,607.86。强调一下,是差额不是总额。

相比之下,能否降一个税阶不是一个财富积累中的关键问题。相反,是否积累到一笔可观的金额,在收入竭尽的时候,保障自己的老年生活质量,才是一个更需要关注的方向。

有意思的是,在投资领域,那些你越是希望掌控的东西,越是费劲寻找的捷径,往往都是徒劳无功,而那些被你忽略掉的日常,那些朴实而简单的道理,认真执行,却会成为影响成败的关键要素。

用美国神学家尼布尔1934年写下了祈祷词做结尾:

上帝,请赐予我平静,

去接受我无法改变的。

给予我勇气,

去改变我能改变的,

赐我智慧,

分辨这两者的区别。