《小明财商》第113期

两天前,一个大学时代结识的好友,突然短信发问:“美股是不是要开始崩了?”

遇到这样的提问,我先是一惊,这么重大的预测到底原因何在?刚好很多客人近期也有同样的担心,美股价格一直在涨,已经处于历史高位,下一步是不是就要垮了。

我认为预测股市的短期波动是一件超出我能力范围的事情,但对于这样的疑问,可以有一些理性的思考,这是今天探讨的重点。

定义美股

对于美股股指的涨跌,最常见的参考指数是S&P500,也就是标普500指数,其中包含了500家美国最大上市公司,以市值作为权重,市值越大的公司对股指的影响越大。

准确的说,S&P500包括505只上市公司的股票,权重最高的股票为苹果,占指数的6.16%,而最小权重的股票为 News Corporation Class B 占比为0.0071%,换句话说,公司越大,市值越高,股价波动时,对股指的影响就越大。

以下列出的分别是指数中,前10大股票和末尾10大股票,这前10大公司提供的产品和服务,对于大多数家庭还是很熟悉的。前10股票的总和占指数权重为27.71%,而最后10大公司的影响为0.13%,有一种幂律分布或者赢家通吃的感觉。

还有一点值得注意,股指中排得上号的公司,比如苹果、微软、亚马逊、脸书、谷歌、特斯拉、英伟达、Visa、MasterCard、辉瑞、莫得那等等,虽说总部都设在美国,而赚的却是全世界的钱。

在很多行业,这些公司几乎处于垄断地位,他们的技术、研发、市场营销全面领先于行业竞争者。比如辉瑞和莫得那这两家药企,在面对COVID-19这场灾难时,先后开发出了MRNA疫苗,对于战胜疫情功不可没。

定义崩盘

了解了股指的含义及其成分,下一步是定义崩盘这个概念,对于这个概念往往没有统一标准。

用2020 the Big Picture上的定义,每当加拿大股指跌幅超过20%,就是熊市,自1930年起,包括2020年的大跌,一共经历了11次。最大跌幅为2000年科技泡沫中的43%和2008年次贷危机中的43%

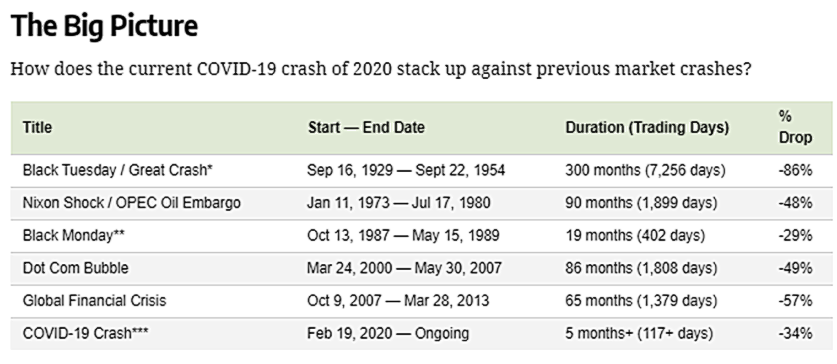

如果看美股的历次“崩盘”, 其中包括了1930年代的大萧条,最大跌幅为86%;70年代的尼克松OPEC石油危机,最大跌幅为48%;80年末的黑色星期一最大跌幅29%;2000年的DotCom, 最大跌幅为49%;2007年次贷危机, 跌幅为57%;以及2020年COVID-19带来的打击,最大跌幅为34%。

在每一次的大盘调整中,哪一次算崩盘,哪一次只是单纯的熊市,每个人的理解不同。

另一个问题是,即便股市再次下跌30%,多长时间会恢复呢?2020年只用了5个多月时间。

如果真要去抄底,怎么能确保不会再下跌30%之后,再下跌30%?也就是总市值跌掉51%呢?算法为1 – (1-30%)(1-30%)

所以,一个悲观的投资者,在市场大跌的时候,更可能的动作是从股市中撤出,然后等待,很少能真正把握机会适时入市。因为对未来乐观的预期是入市的必要条件,这与悲观投资者的想法是相悖的。

定义概率

刚才对所谓的崩盘做了定量,也就是20%以上的跌幅是熊市,而历次大的“崩盘” 幅度在29%到86%之间,但问题是为什么会崩盘?什么原因导致了崩盘?难道仅仅是因为估值高,就必然崩盘吗?看看多伦多过去20年房价的走势,你会不会觉得,真正该首先崩盘的应该是多伦多的房市?

20年间,多伦多综合房价增长了361.4%, 美股股指增长了222.1%,同一时期,美股经历了3次跌幅超过30%的回落,而多伦多的房市没有经历过像样的回调(最大的一次在2017年4月)。

如果仅仅看房价水平和连续增长的时间长度,多伦多房市早就该回调了。然而,没有几个人有勇气对赌多伦多房产。

这样的历史经验也让投资者天然认为多伦多房产比美股安全,从而各种加杠杆,各种炒楼花, 而我认为,这种看不到的风险或许更为致命。盲目自信和愚蠢差别并不大。

我的理解是,崩盘是无法预测的。这也是为什么大多数的股票投资大师,更多关注的是公司的内在价值,自由现金流,产品和服务,商业模式,而比较少关注宏观经济,更少预测什么时候股市崩盘,什么时候股市会恢复。

相比股指的长期增长趋势,严重的崩盘都是小概率事件,平均7-10年一次。用巴菲特的话说,预测并不能告诉你未来,却能让你对预测者做出判断。

我的看法

美股目前的估值的确在历史高位,可以参考 Shiller PE Ratio, 目前的水平为38.33, 最高值为2020年12月的44.19, 所以以这个标准判断,美股总体是很贵的。

仅仅因为价格高而崩盘,这个时间可能是半年后, 可能是一年后,也可能是两年后,还有可能是经历一段时间的低回报(不太涨,上下摆动)。这就没有办法作为投资择时的依据,而即使股市下跌,央行的应对措施很有可能力挽狂澜,把一个熊市,硬生生地拉回到大牛市,过去一年的股市起落已经能说明这个可能性。

世界范围内,股票一般有北美股票,欧洲股票,亚太区股票和新兴市场股票。如果让我判断,长期来看,最有综合竞争力的还是美国股票。

由于低利率,国债超发,大部分的优质资产都处于较高价位,这包括住宅房产以及优质股票,这也是钱太多导致的结果。

如果要发生崩盘,必须要有一个导火索,而这个导火索往往很难提前预知,因为真正的风险永远是未知的。实际上,高估值成为一种共识反而是一件好事。

这样新来的投资者可能会有畏惧,担心回调,于是泡沫很难被进一步吹大,这样也就避免了泡沫破灭。

一般人可投资的大类资产包括股票、债券、地产、商品以及电子货币。目前的状况是股票整体估值很高,债券收益低,住宅地产价格高,而一些商品和电子货币,并不适合作为长期投资的选择。相比下来,分红保险中的基金总体性价比最高,安全性和回报都不错,反而适合大部分的家庭,而且它的回报和股票、房产几乎不相关,是一种很好的对冲风险的投资。

如果给未来的投资策略定一个基调,我认为是谨慎而乐观。谨慎在于高杠杆,低利息,高估值,会放大投资风险,要慎重。一人买好几套楼花,然后期待楼花增值再来套现购买更多的物业,这种做法很危险。股票中使用的杠杆也要有节制。

乐观在于长期来看,我们已经很好的应对了COVID-19这次危机。失业率、经济增长、通货膨胀这些指标都指向了更积极的未来,投资这件事可以持续做,长期做,有纪律地去做。迟疑等待以及凭空猜想,不如长远规划合理配置。

美联储前主席艾伦·格林斯潘在他的《繁荣与衰退:一部美国经济发展史》说过,美国能领导世界100多年,打赢两次世界大战,战胜各种经济周期,主要靠三点:1. 作为殖民地拓荒者的冒险精神。2.作为商业立国者的务实精神。3.作为长期主义者的乐观精神。这些延续了200多年的品质,不会凭空消失,这也意味着即便出现“崩盘”,假以时日,还是可以收复失地,东山再起。这点也一次又一次地被历史证实。

当然,一般人最好的投资选择,不是自己去操持,而需要依靠专业建议,针对性的做出计划。正如网上改编的段子:领救济的命,操美联储的心。很多我们担心的问题,既不被我们所影响,又不被我们所控制,好好过日子更重要。

我们可能常常会忘记,大多数人谋生的手段不是做操盘手,也不可能因为看过几本书而成为股神,我们都是芸芸众生,需要用财富来解决生活中的问题,而不是让管理财富成为我们的问题,使我们夜不能寐,来搞乱本已繁杂的生活。与你共勉!